Đưa công ty lên sàn, đẩy giá cổ phiếu tăng cao bằng việc ra tin lợi nhuận bất thường hay các thông tin tương lai được tiết lộ dưới dạng tin đồn, sau đó bán cổ phiếu rút vốn ra khỏi thị trường là chiêu thức được không ít cổ đông lớn, ban lãnh đạo doanh nghiệp áp dụng để kiếm tiền, làm giàu từ việc tận dụng sự non dạ, ham lời nhanh của các nhà đầu tư nhỏ lẻ trên TTCK.

Sở dĩ các trường hợp này diễn ra ở mức độ “trở nên bình thường” với những nhà đầu tư lâu năm trên thị trường là do điều kiện niêm yết hiện nay còn đơn giản, thiếu các điều kiện để loại ra các doanh nghiệp có ban lãnh đạo thiếu đạo đức, niêm yết để trục lợi, cũng như hoạt động kiểm tra, giám sát và yêu cầu doanh nghiệp giải trình còn dễ dãi.

Nhiều doanh nghiệp có chất lượng tài sản kém

Câu chuyện doanh nghiệp có biến động giá cổ phiếu bất thường, giảm 80% thị giá trong tháng 1, mà Báo Đầu tư Chứng khoán vừa đề cập là Công ty cổ phần Landmart Holding (LMH) là ví dụ điển hình.

Đó là quá khứ tăng vốn điều lệ năm 2017 hơn 300 tỷ đồng nhưng dòng tiền chủ yếu chảy vào các khoản phải thu của các tổ chức và cá nhân; báo cáo tài chính các kỳ đều có các khoản phải thu hay cho vay khách hàng cá nhân đáng lưu ý.

Niêm yết vào tháng 10/2018 nhưng ngay sau đó, LMH đã thay đổi Tổng giám đốc, Kế toán trưởng, rồi bầu mới 3 thành viên Hội đồng quản trị và 3 thành viên Ban kiểm soát…

Kể từ đó, LMH bắt đầu được định hướng phát triển theo chiến lược mới, không như những gì cam kết trong bản cáo bạch và báo cáo thường niên đã công bố ra đại chúng.

Dù giá chứng khoán sụt mất 80% nhưng Ban lãnh đạo LMH không có giải trình gì đáng kể, ngoài việc cho rằng, cổ phiếu biến động do cung cầu, cách giải thích giống như rất nhiều bản giải trình liên quan biến động giá cổ phiếu trên thị trường.

Ở các cổ phiếu có biến động giá bất thường gây thiệt hại cho nhà đầu tư như LMH, VRC (của Công ty cổ phần Bất động sản và Đầu tư VRC)… đều có chung nguyên nhân từ cái gốc là chất lượng báo cáo, chất lượng lợi nhuận, chất lượng tài sản và quản trị doanh nghiệp.

Trường hợp VRC, kể từ khi có sự thay máu cổ đông điều hành từ 2016 đến nay, năm nào giá cổ phiếu cũng có biến động bất thường kiểu tăng vọt rồi lại rớt sâu bởi các thông tin về lợi nhuận bất thường mà chỉ cổ đông nội bộ mới biết trước…

Bộ lọc đã lỗi thời

Để chặn các công ty có tài sản kém chất lượng và có ban lãnh đạo kém chuyên nghiệp lên niêm yết, phải chăng các quy định về niêm yết hiện nay cần phải sửa đổi, bổ sung.

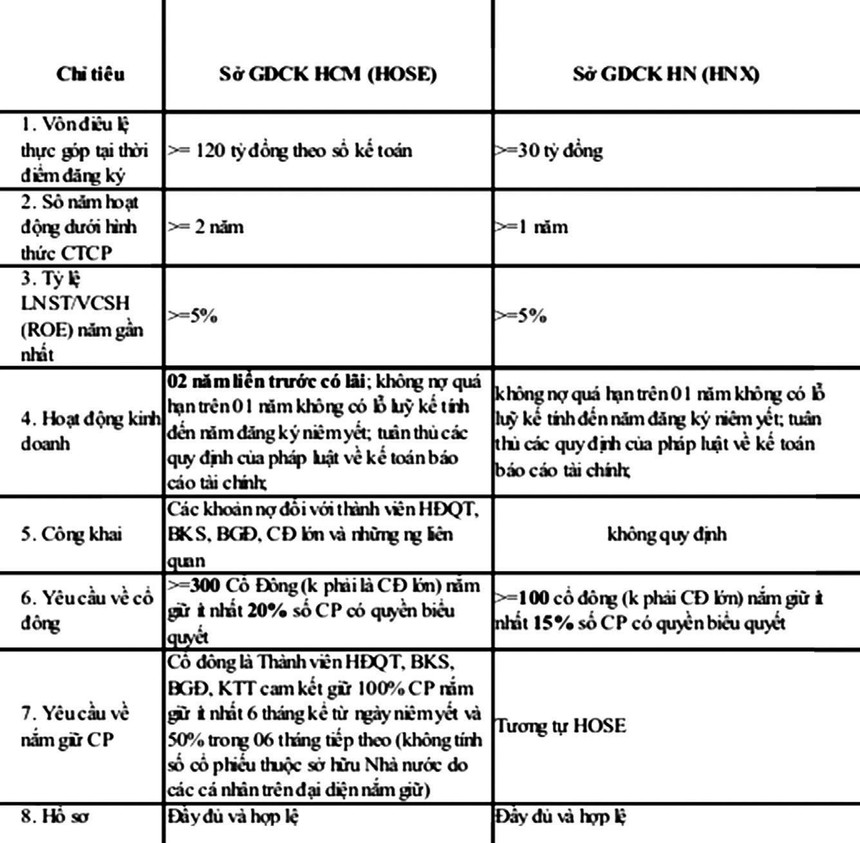

Điều kiện niêm yết trên Sở Giao dịch chứng khoán TP.HCM (HOSE) tại Nghị định 58/2012/NĐ-CP ban hành từ năm 2012, quy định tiêu chí về vốn điều lệ, lợi nhuận sau thuế trên vốn chủ sở hữu (ROE) năm gần nhất tối thiểu là 5% và hoạt động kinh doanh của 2 năm liền trước năm đăng ký niêm yết phải có lãi, không có khoản nợ quá hạn trên 1 năm, không có lỗ lũy kế tính đến năm đăng ký niêm yết.

Cổ đông là cá nhân, tổ chức có đại diện sở hữu là thành viên hội đồng quản trị (HĐQT), ban kiểm soát, giám đốc (tổng giám đốc), phó giám đốc (phó tổng giám đốc) và kế toán trưởng của công ty;

Cổ đông lớn là người có liên quan với thành viên HĐQT, ban kiểm soát, giám đốc (tổng giám đốc), phó giám đốc (phó tổng giám đốc) và kế toán trưởng phải cam kết nắm giữ 100% số cổ phiếu do mình sở hữu trong thời gian 6 tháng kể từ ngày niêm yết và 50% số cổ phiếu này trong thời gian 6 tháng tiếp theo…

So với điều kiện niêm yết được quy định tại Nghị định 14/2007/NĐ-CP ban hành năm 2007, thì điều kiện nói trên chỉ cao hơn về số vốn điều lệ, thêm tiêu chuẩn về ROE. Các tiêu chuẩn về quản trị công ty gần như chưa có gì.

Trong khi đó, tại Singapore, sàn chứng khoán có quy định: tổ chức phát hành phải hoạt động trong 1 lĩnh vực với cùng 1 ban quản trị trong 3 năm liên tục trước khi nộp hồ sơ niêm yết;

Khi tính lợi nhuận, phải loại trừ các khoản thu nhập bất thường hoặc không thường xuyên và các khoản mục bất thường;

Sàn giao dịch thường sẽ không xem xét đơn đăng ký niêm yết từ tổ chức phát hành đã thay đổi hoặc đề xuất thay đổi vào cuối năm tài chính nếu sàn giao dịch cho rằng, mục đích của thay đổi là tận dụng lợi nhuận đặc biệt hoặc theo mùa để thể hiện tốt hơn hồ sơ lợi nhuận.

Sàn Hồng Kông thì quy định, điều kiện trước khi niêm yết với nhóm công ty lớn là ban lãnh đạo 3 năm quản lý liên tục; trong vòng 1 năm trước thời điểm lên sàn không thoái vốn và sở hữu liên tục; ít nhất 3 thành viên quản trị độc lập để đại diện kiểm soát ít nhất 1/3 HĐQT.

Nhóm công ty nhỏ muốn niêm yết, trước thời điểm niêm yết, ban lãnh đạo phải có 2 năm quản lý liên tục; trong vòng 1 năm trước khi lên sàn phải sở hữu liên tục và không thoái vốn; có ít nhất 3 thành viên quản trị độc lập để đại diện kiểm soát ít nhất 1/3 HĐQT.

Rà soát tiêu chuẩn niêm yết của các sàn chứng khoán phát triển hơn cho thấy, họ quan tâm tới hoạt động kinh doanh cốt lõi, dòng tiền chính của doanh nghiệp, trong khi chỉ số ROE mà quy định của Việt Nam đưa ra có thể làm đẹp được nếu doanh nghiệp ghi nhận thêm các khoản lợi nhuận bất thường trước ngày lên sàn.

Các sàn khác đặc biệt quan tâm tới chất lượng ban điều hành khi đưa ra các điều kiện về lịch sử điều hành của ban lãnh đạo và HĐQT trong thời gian 1 đến 3 năm, cộng thêm thời gian cam kết nắm giữ cổ phần sau niêm yết.

TTCK Việt Nam còn non trẻ, chưa thể phát triển bằng các thị trường như Singapore hay Hồng Kông, nhưng cách tiếp cận để đặt ra tiêu chuẩn niêm yết ở các thị trường trên rất đáng để xem xét khi Việt Nam xây dựng nghị định, thông tư hướng dẫn Luật Chứng khoán mới.

Đến thời điểm này, tiêu chuẩn niêm yết tại Việt Nam đã không có sự thay đổi trong 6 năm qua và điều kiện niêm yết liên quan đến quản trị không có gì khác năm 2007, để lọt không ít doanh nghiệp lên sàn nhằm phục vụ ý đồ thoái vốn và “làm giàu không khó” của các ông chủ.

Tiêu chuẩn niêm yết trên sàn HOSE và sàn Hà Nội rất cần được nâng cấp để tránh đi tình trạng đã từng xảy ra.

Tiêu chuẩn mới cũng cần được sử dụng để sàng lọc các doanh nghiệp chất lượng kém, cổ đông lớn và ban điều hành cơ hội đang tồn tại trên sàn hiện nay.

Đặc biệt, để phát hiện, ngăn chặn tình trạng xào nấu số liệu tài chính, phục vụ cho mục tiêu ngắn hạn của các cổ đông có quyền chi phối điều hành tại doanh nghiệp là công việc cần nhiều sự nỗ lực, giám sát, thanh tra, thúc đẩy trách nhiệm giải trình của doanh nghiệp, nâng cao tiêu chuẩn đạo đức của thành viên HĐQT, ban điều hành gắn với trách nhiệm dân sự của các cá nhân có vị thế trong doanh nghiệp.

Rất nhiều trường hợp lãnh đạo doanh nghiệp công bố thông tin ra công chúng nhưng không thực hiện (chẳng hạn công bố mua cổ phiếu quỹ, trả cổ tức hay cá nhân lãnh đạo mua cổ phiếu…) đã không bị cơ quan quản lý nhắc nhở và xử lý.

Việc chưa có quy định, chế tài cụ thể cho các thành viên HĐQT và ban giám đốc công ty khi có các hành vi thiếu trách nhiệm, vi phạm nguyên tắc quản trị tốt, gây ra hậu quả cho cổ đông và doanh nghiệp là lý do cơ bản làm suy giảm niềm tin của nhà đầu tư đại chúng.

Đây cũng là nguyên nhân gốc rễ góp phần tạo nên trào lưu đầu tư lướt sóng ngắn hạn, không coi TTCK là kênh đầu tư dài hạn của đại bộ phận các nhà đầu tư cá nhân.

Theo thống kê, dòng vốn trên thị trường chỉ chảy vào 20% lượng cổ phiếu của các doanh nghiệp lớn công khai, minh bạch và tiêu chuẩn quản trị công ty cao hơn, hướng tới thông lệ quản trị tốt; phần còn lại là lướt nhanh, rút nhanh.

TTCK Việt Nam sắp tròn 20 năm hoạt động với thành công đáng ghi nhận là đưa được trên 1.500 doanh nghiệp đại chúng lên sàn (HOSE, HNX, UPCoM).

Tuy nhiên, trong số này có tới gần 150 mã cổ phiếu có giá dưới 2.000 đồng/cổ phiếu, cho thấy “bộ lọc” đã để lọt không ít doanh nghiệp yếu kém vào “chợ” chứng khoán, dù không phải cổ phiếu giá thấp nào cũng phản ánh doanh nghiệp yếu kém.

Những doanh nghiệp có chất lượng báo cáo, chất lượng tài sản kém, thiếu công khai, minh bạch, ban điều hành thiếu trách nhiệm với cổ đông chiếm số lượng không nhỏ trên thị trường như những gian hàng lụp xụp, mất mỹ quan, ảnh hưởng nghiêm trọng đến hình ảnh của “trung tâm thương mại lớn” – đó là hình ảnh của một TTCK công khai, minh bạch, nơi hàng hóa có nguồn gốc xuất xứ, được kiểm soát chất lượng để nhà đầu tư yên tâm đầu tư.

TTCK cần một bộ lọc mới để trở thành nơi làm giàu minh bạch và chân chính, chứ không phải là nơi “làm giàu không khó” của một bộ phận không nhỏ những con sâu, làm suy giảm niềm tin thị trường.

(Thành Nam)

Để lại một phản hồi